资本市场的“盲盒”游戏:仅需2.5万美元即可成立SPAC!

2020年开始,SPAC一词变得流行起来,当年美股SPAC IPO规模首次超过传统IPO。进入2021年,SPAC热潮快速“出圈”,国内外资本大鳄、体坛明星、知名歌手等纷纷入局创立SPAC。

什么是SPAC?SPAC IPO的完整流程、资金募集方式是怎样的?与传统IPO相比,SPAC的优势是什么?为何各大海外交易所都在积极推进和完善SPAC机制?

近期,开源证券中小盘团队发布报告《SPAC:资本市场的“盲盒”游戏,优质企业的争夺战——中小盘IPO专题》,对SPAC的运作机制进行梳理,并与传统IPO进行对比。通过回顾SPAC模式的发展历程,为您解读SPAC机制背后的优质企业“争夺战”。

美股SPAC IPO数量和募资额已超传统IPO,各路资本名流纷纷入局

—

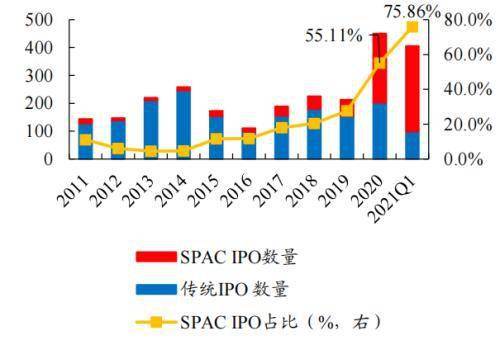

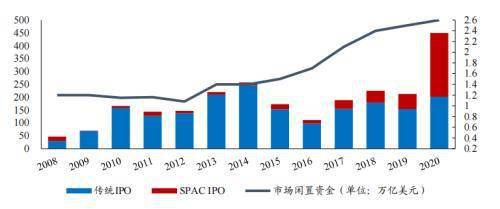

近年来美股市场SPAC呈现指数型增长,2021年一季度SPAC IPO数量和募资规模均远超传统IPO。2020年,美股SPAC(“Special Purpose Acquisition Company”的简称,即“特殊目的收购公司”)IPO成功发行248起,同比增长320.0%,占所有IPO发行数量的55.1%,发行数量首次超越了传统IPO。2020年SPAC IPO总募集资金达830亿美元,占美股IPO总规模的46.47%。2021年以来,SPAC热度继续攀升,仅在第一季度,SPAC IPO数量就达308起,超越了2020年全年 SPAC IPO的数量,而同期传统IPO的数量仅为98起。2021年一季度,SPAC IPO募集金额已达996亿美元,同期传统IPO募资金额仅555.65亿美元。

2021Q1 SPAC的IPO数量占总量的近80%

数据来源:SPAC Analysis、开源证券研究所

2021Q1 SPACIPO募资额占总量的60%以上

数据来源:SPAC Analysis、开源证券研究所

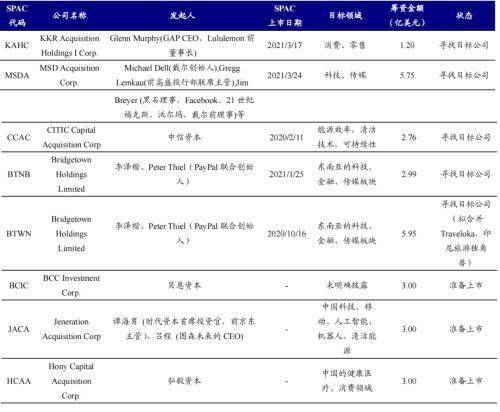

SPAC热潮快速“出圈”,资本大鳄、体坛明星、知名歌手等纷纷入局创立SPAC。近年来,Bain Capital、黑石、KKR等全球顶尖投资机构先后设立了SPAC,用以寻找科技、消费、能源等行业的优质标的。除了专业投资者外,一些全球500强企业CEO等知名企业家、前NBA传奇中锋奥尼尔、黑人说唱巨星JAY-Z、网球巨星小威廉姆斯等体育、娱乐圈明星也纷纷入局SPAC。与此同时,中国创投圈也不甘落后,中信资本设立代码为“CCAC”的SPAC用以收购中国能效和科技方面的公司。李嘉诚之子李泽楷与PayPal联合创办人Peter Thiel共同投资成立了两家SPAC公司Bridgetown Holdings和Bridgetown 2 Holdings,用于寻找东南亚市场的新经济板块的优质标的。国内医药健康领域知名PE康桥资本的创始人傅唯拟发起聚焦医药健康领域的SPAC。万科集团创始人王石也表示拟设立SPAC用以寻找大健康、运动科技等领域的企业投资机会。

中外知名资本纷纷入场设立SPAC

资料来源:SPAC Track、开源证券研究所

SPAC:名人的资源变现工具,普通投资者的盲盒游戏

—

1、SPAC:以快速并购优质公司而生的纯现金壳公司

SPAC本质是一个现金壳公司,其设立的唯一目的就是使用IPO所募集的资金收购一级市场优质标的,实现私人企业的快速上市并从中攫取丰厚回报。根据2019年以来已完成合并的125个案例数据,SPAC从设立到完成合并的平均用时仅为18个月。具体来看,SPAC全生命流程主要分为以下几个阶段:创立SPAC、SPAC IPO、寻找并确定目标公司、募集额外资金(非必需)、股东投票表决合并目标公司、完成合并。其中,从寻找目标合并公司到完成合并的过程又被称为De-SPAC。每个阶段的主要任务如下:

SPAC通过IPO募集资金快速并购目标公司助其上市

资料来源:Credit Suisse、开源证券研究所

(1)SPAC的成立及IPO。创始人仅需2.5万美元即可成立一个SPAC,由于SPAC为新成立的纯现金空壳公司,不需要披露历史财务报表或资产,且需要披露的潜在风险事项很少,因此IPO审核也更为快捷。一般情况下,SPAC壳公司IPO可在3至6个月内完成。截止到2021年5月,准备上市和已成功发行的SPAC的IPO募资规模集中于1至5亿美元的区间内,平均募资规模达3.36亿美元。

大部分SPAC的IPO募资规模在1-5亿美元之间

数据来源:SPAC Track、开源证券研究所

(2)寻找目标公司。IPO后,SPAC开始寻找合并标的,一般标的公司集中于信息技术、医疗健康、可选消费等新兴行业。SPAC的管理者通常需要在18至24个月的时间内确定和完成收购目标公司,否则SPAC将被进行清算。

目前SPAC目标收购标的集中于新兴行业

数据来源:Dealogic、Goladman Sachs、开源证券研究所

(3)确定目标公司。确定目标公司后,即是De-SPAC过程的开始,这也是SPAC生命周期中最重要和不确定性最高的阶段。在此期间,SPAC创始人和目标公司所有者进行谈判,以确定目标公司的估值水平和其它交易条件。

(4)股东投票表决。通常情况下,大多数SPAC并购都会被股东大会批准。如果本次合并因股东支持率不足而失败的话,在规定的时间范围内,SPAC还可以再次寻找收购目标。如果在规定时间内SPAC收购不成功,将只能进行清算。

(5)与目标公司合并。如果股东投票通过,SPAC将通过发行股份购买资产的形式与目标公司实现合并,SPAC会将其名称和交易代码更改为可以代表被收购公司的新名称和交易代码,至此De-SPAC过程完成。

SPAC的特殊的结构性机制为公众投资人提供了保障

资料来源:Schroders、开源证券研究所

2、SPAC:名人的高杠杆变现工具,散户的盲盒游戏

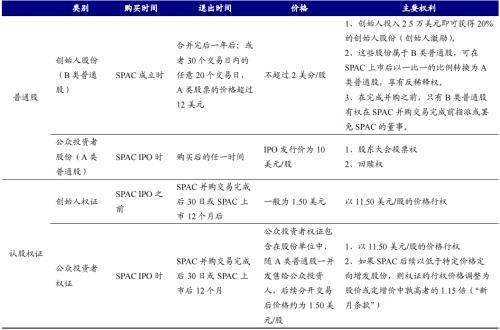

SPAC的本质是创始人的资源变现,因此SPAC在股权结构的设置上天然赋予了创始人以较低成本获取较高比例股权的投资杠杆。如果说传统IPO是未上市公司在二级市场筹资,SPAC则反其道而行,是二级市场资金主动寻找一级市场标的。在这一过程中,SAPC的创始人扮演着至关重要的角色。SPAC的创始人通常在并购、私募股权方面有着丰富的经验,或者本身就是行业专家。而对于近期积极入局的体坛、娱乐圈等明星来说,其作为SPAC创始人的主要优势是利用其对公众的号召力获取更强的融资能力。总之,SPAC的本质是创始人通过对其专业投资技能、人脉资源、公众号召力等的变现,实现优质公司快速上市的通道。因此,SPAC创始人拥有在IPO之前以每股不超过2美分的价格获取SPAC的B类普通股(一般为IPO后总股本的20%)的权利,这部分股份也被称为创始人激励,是创始人巨额收益的主要来源。仅有B类普通股有权在SPAC并购交易完成前指派或罢免SPAC的董事,且在SPAC发行后可以1:1的比例转换为A类普通股。而A类普通股在IPO环节向公众投资者发行,初始价格一般为10美元/股,拥有A类普通股的股东具有股东大会投票权,可就合并目标公司等事项进行表决。此外,SPAC通常还会随普通股一并发行认股权证,权证初始价格一般为1.50美元,而每一认股权证的行权价格为12美元左右。

不同的股权结构赋予创始人和公众投资者不同的权利

资料来源:Morrison &; Foerster LLP、开源证券研究所

SPAC收购标的具有高度不确定性,公众投资者参与的是潜在收益率颇高的盲盒游戏,而游戏的胜率取决于SPAC创始人。虽然SPAC在IPO招股书中会明确其未来意向收购的目标公司所在的行业或领域,但其不得在上市前锁定具体的目标公司。因此,对于公众投资者而言,SPAC相当于一个盲盒。公众投资者预期收益的主要来源是SPAC完成目标公司合并后的股价上涨。而股价的涨跌又取决于收购标的质量的好坏。对于公众投资者而言,提高盲盒游戏胜率的方式便是选择靠谱的创始人设立的SPAC,这也解释了为何SPAC创始人多为专业投资者、手握优质公司资源的商界大佬或者自带流量的明星。而据SPAC Track的数据显示,2019年以来SPAC成功合并后股价涨幅大幅提高,2020年平均收益率达103%,2021Q1已成功实现合并的SPAC平均收益率已高达37.4%,高额回报率也是吸引普通投资者参与SPAC的重要推动力。

2021 Q1已成功实现合并的SPAC的平均收益率已达37.4%

数据来源:SPAC Track、开源证券研究所

流动性宽松及一二级市场估值差推动SPAC指数型增长,多地资本市场快速跟进争夺优质资产

—

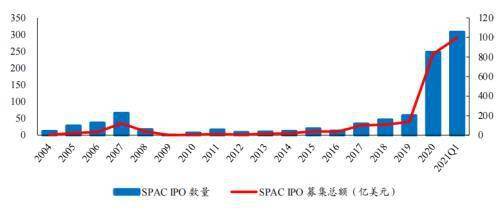

早在1993-1994年,SPAC在美股市场便作为一种反向购买一级市场公司的工具被发明出来,并在21世纪初迎来一波高峰。2007年,美国资本市场SPAC的IPO数量达到66起,占IPO整体的31%,共募集金额121亿美元。但2008年金融危机的爆发导致SPAC迅速降温。而始于2017年的本轮SPAC显著增长,则是多因素共振的结果。

本轮显著增长前SPAC经历了较长时间的低谷期

数据来源:SPAC Analysis、开源证券研究所

1、私募市场闲置流动性创历史新高,资金迫切需要寻找新的资产

为了对冲新冠疫情对经济的影响,2020年世界主要国家均采取了罕见的宽松货币政策,截止2020年底,私募市场闲置资金(Dry Powder)达2.6万亿美元,创历史新高。这些资金迫切需要寻找优质的投资标的。而SPAC作为一种融合直接上市、合并、反向收购、私募等金融产品特征及目的于一体的金融创新产品,为闲置资金提供了一个“出口”。从数据上看,2017年以来SPAC IPO数量的快速增长与市场闲置资金的扩容高度吻合。

SPAC的增长与私募市场闲置资金规模的扩大相吻合

数据来源:BAIN &; COMPANY、SPAC Analysis、开源证券研究所

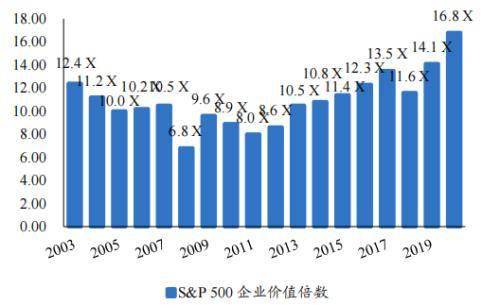

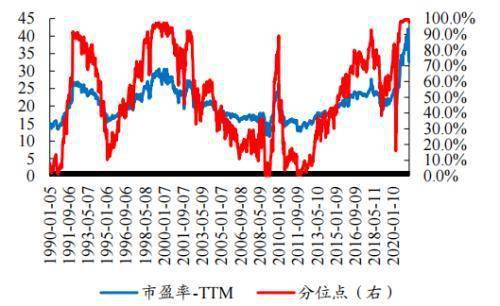

2、二级市场相对一级的估值溢价高,一级市场标的吸引力更大

二级市场估值处于历史高位,一二级市场估值差明显,使得一级市场资产吸引力更大。目前S&;P 500的整体PE为32.49倍,处于历史92.53%的分位数。2020年S&;P 500企业价值倍数为16.8X,达历史高位。二级市场估值高企的同时,一级市场标的则展现出更强的吸引力。U.S. IPO INDEX指标显示,自2020年5月以来,新上市公司的股价表现显著优于标普500和罗素2000等指数,2021年1月U.S. IPO INDEX涨幅更高达107.3%。一二级市场较高的估值差意味着目标公司在通过SPAC上市后,具有较好的预期收益率,这也是吸引普通投资者参与SPAC的重要因素。

US. IPO INDEX 2021年1月收益率为107.3%

资料来源:NASDAQ

2020年S&;P 500企业价值倍数达历史高位

数据来源:Credit Suisse、开源证券研究所

标普 500 指数达历史 92.53%分位值

数据来源:Wind、开源证券研究所

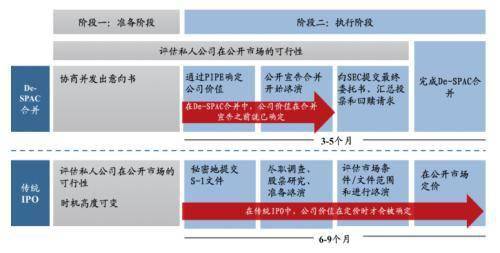

3、通过SPAC上市门槛低,快捷高效且确定性更高

SPAC宽松的上市条件可帮助难以达到传统IPO门槛的企业实现上市。从现行的美股IPO上市标准来看,一些有高增长预期但短期兑现难度较大的企业难以通过传统IPO上市。而这些公司若通过SPAC合并上市,只需在获得SPAC股东的批准后,在4个工作日内向SEC递交一份8-K表,该目标公司就上市成功了。尽管8-K表的内容要求和S-1(或F-1)表一样,但8-K表无需SEC批准,递交即生效。因此目标公司无需在SPAC合并交易完成前准备上市材料、进行路演或通过美国证券交委员会(SEC)审核,从而避免了一系列繁琐的传统IPO上市程序。

此外,与传统IPO相比,SPAC IPO时间短、成本低、确定性高、更具灵活性的优势。由于SPAC是一个没有实质业务的纯现金壳公司,对其财务审计非常简单,且监管层对IPO的审核也更为高效。美股SPAC上市一般4个月可以完成,而传统IPO上市通常至少要6个月。另外,SPAC上市不需要传统IPO中通过多轮路演定价,上市成本更低。

和传统IPO相比,SPAC IPO上市时间短、确定性高

资料来源:Credit Suisse Corporate Insights、开源证券研究所

4、全球各大交易所积极推进SPAC,加强对优质公司吸引力

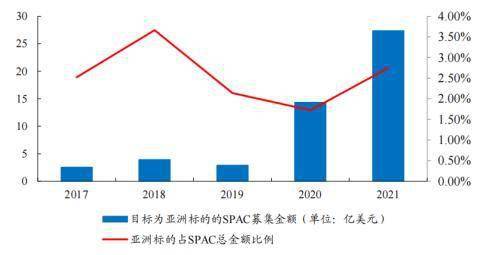

SPAC不仅因其潜在高额回报而对创始人和公众投资者具有很强的吸引力,其在上市速度和容易度等方面的优势也吸引了众多优质公司采取SPAC的形式在美股上市。根据Dealogic的数据,2021年Q1美国市场为亚洲公司设立的SPAC共募集金额近30亿美元,约为2020全年的2倍。为了防止优质公司外流同时增强自身吸引力,全球几大主要交易所也开始探讨设立SPAC的可能性甚至已经完成了相关制度建设。例如,伦敦交易所计划于近期修改关于SPAC的规定,放松对SPAC的监管,吸引欧洲的优质标的在伦敦上市。亚洲市场方面,新加坡交易所已就引入SPAC机制向公众展开了咨询,预计最快在2021年年中正式公布SPAC框架。香港交易所也正考虑制定适合香港市场的SPAC框架,加入到SPAC浪潮中。

2021Q1亚洲公司通过SPAC上市募资额大幅增长

数据来源:Dealogic、开源证券研究所

全球各大交易所积极引入SPAC

资料来源:各大交易所公告、开源证券研究所

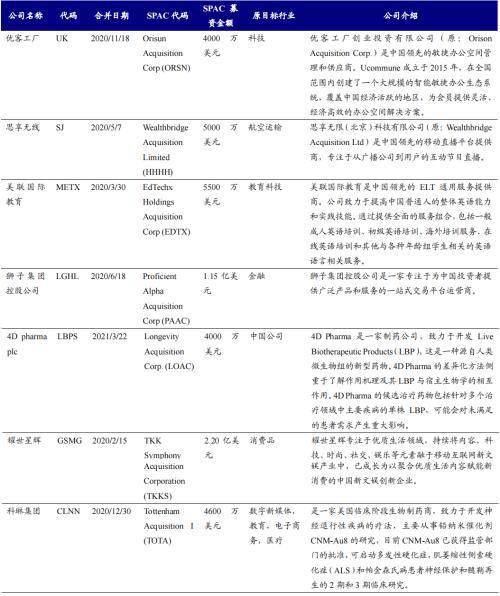

目前已有8家中国公司通过SPAC在美上市

资料来源:SPAC Track、开源证券研究所

营业执照公示信息

营业执照公示信息