股权分置改革的原因有哪些,股权分置改革后影响

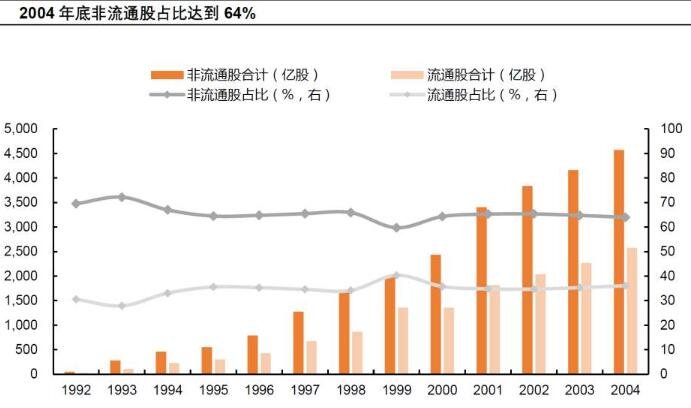

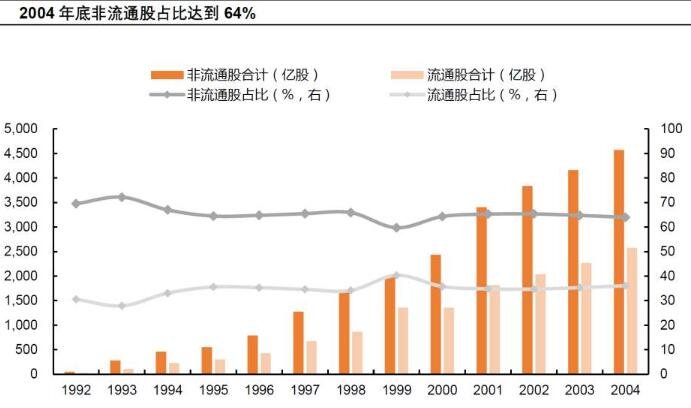

对于股权分置改革来说,在股市较短时间的投资者应该已经是不清楚了。不过大家应该都清楚的是流通股以及非流通股。而在股权分置改革的原因就是因为这些非流通股的原因,在当时的环境下,沪深市场中只有2.45万亿市值,而非流通股则是占比为1.62亿,流通股只有8300亿元,严重影响其流通性。

这时候的股权结构和要进行资本开放的趋势不符合,因此要进行股权分置改革,就是消除流通股和非流通股之间的体制差异。现在流通股和非流通股也存在,不过当时的流通股不能够进行流通,现在是限定一定的时间内不能够在二级市场进行交易,而之前则是不能流通。可想而知这两者股东的权益差别有多大。

由于股权的分离,上市公司的大股东有“圈钱”的冲动,但他们并不关心公司股价的表现。股权的分离在许多方面制约了资本市场的规范发展和国有资产管理体制的根本改革。作为历史遗留下来的制度缺陷,股权的分置长期以来一直是中国和证券市场的“心病”。此外,随着新股发行和上市的不断积累,其负面影响日益突出。

股权的划分形成了非流通股股东和流通股股东之间的“利益划分”,即非流通股股东的利益集中在净资产值的增减上,流通股股东的利益集中在二级市场的股票价格上。让我们举个例子。我们可以对“利益分割”有更清晰的理解:2000年12月,一家上市公司以每股46元的价格发行了2000万股。由于股票溢价发行,发行后每股净资产从5.07元增加到6.72元。也就是说,通过增发股票,公司的大股东增加30%以上的资产。自那以后,该公司的股价一直在下跌,上市公司治理缺乏共同利益基础。

股权的分置也扭曲了证券市场的定价机制。股票定价的分割结构下,除了公司的基本因素之外,还包括2/3的股票不会被临时上市和流通的预期。三分之二的股份不能上市流通,导致单一上市公司流通股本规模相对较小,股票市场投机性强,股价波动较大等。此外,股权的分离使得国有股权无法实现市场化的动态估值。它没有形成企业加强内部管理、提高资产增值能力的激励机制。资本市场国际化和产品创新的进程也受到很大限制。

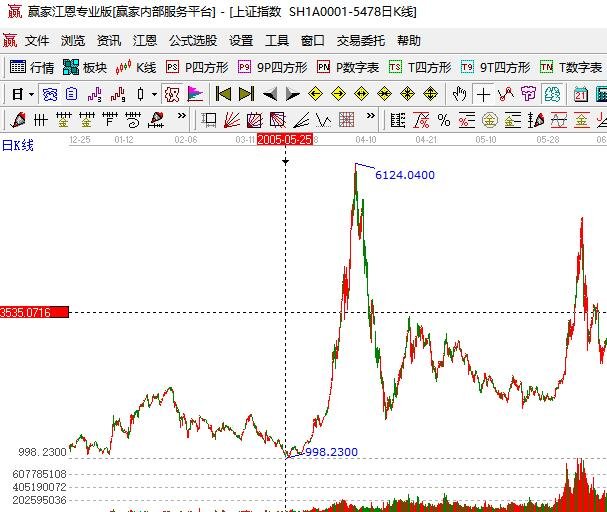

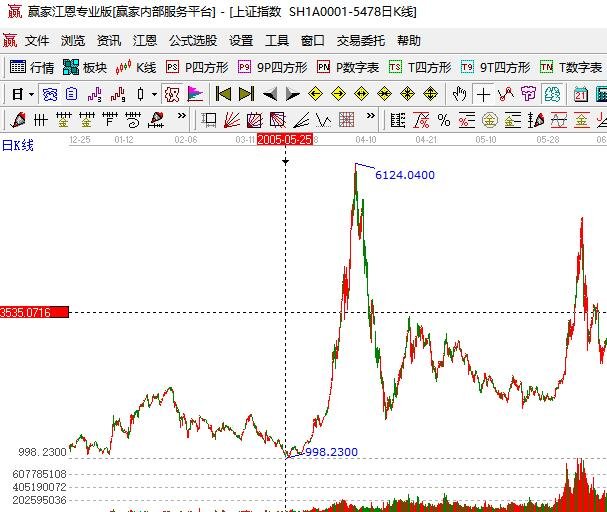

股权分置改革的原因可以从上述的看出来,要说这次改革的影响就是我们之前最为熟悉的一个牛市时间,那就是2007年牛市的出现。股权分置改革对证券市场的扩容压力。这里可以分为两种情况:一是股权股权分置改革试点公司以向流通股股东送股的形式获得流通权,这将增加股票市场的流通筹码。第二种情况是,在非流通股股东获得流通权后,非流通股将成为流通股,这将对市场造成扩张压力。公众投资者合法权益的保护。保护公众投资者的合法权益是此次改革的核心原则。为了获得流通权,非流通股股东必须向流通股股东转让一定的利益,即非流通股股东必须向流通股股东支付不同数额的对价,对价的兑现会降低上市公司的市盈率。

这时候的股权结构和要进行资本开放的趋势不符合,因此要进行股权分置改革,就是消除流通股和非流通股之间的体制差异。现在流通股和非流通股也存在,不过当时的流通股不能够进行流通,现在是限定一定的时间内不能够在二级市场进行交易,而之前则是不能流通。可想而知这两者股东的权益差别有多大。

由于股权的分离,上市公司的大股东有“圈钱”的冲动,但他们并不关心公司股价的表现。股权的分离在许多方面制约了资本市场的规范发展和国有资产管理体制的根本改革。作为历史遗留下来的制度缺陷,股权的分置长期以来一直是中国和证券市场的“心病”。此外,随着新股发行和上市的不断积累,其负面影响日益突出。

股权的划分形成了非流通股股东和流通股股东之间的“利益划分”,即非流通股股东的利益集中在净资产值的增减上,流通股股东的利益集中在二级市场的股票价格上。让我们举个例子。我们可以对“利益分割”有更清晰的理解:2000年12月,一家上市公司以每股46元的价格发行了2000万股。由于股票溢价发行,发行后每股净资产从5.07元增加到6.72元。也就是说,通过增发股票,公司的大股东增加30%以上的资产。自那以后,该公司的股价一直在下跌,上市公司治理缺乏共同利益基础。

股权的分置也扭曲了证券市场的定价机制。股票定价的分割结构下,除了公司的基本因素之外,还包括2/3的股票不会被临时上市和流通的预期。三分之二的股份不能上市流通,导致单一上市公司流通股本规模相对较小,股票市场投机性强,股价波动较大等。此外,股权的分离使得国有股权无法实现市场化的动态估值。它没有形成企业加强内部管理、提高资产增值能力的激励机制。资本市场国际化和产品创新的进程也受到很大限制。

股权分置改革的原因可以从上述的看出来,要说这次改革的影响就是我们之前最为熟悉的一个牛市时间,那就是2007年牛市的出现。股权分置改革对证券市场的扩容压力。这里可以分为两种情况:一是股权股权分置改革试点公司以向流通股股东送股的形式获得流通权,这将增加股票市场的流通筹码。第二种情况是,在非流通股股东获得流通权后,非流通股将成为流通股,这将对市场造成扩张压力。公众投资者合法权益的保护。保护公众投资者的合法权益是此次改革的核心原则。为了获得流通权,非流通股股东必须向流通股股东转让一定的利益,即非流通股股东必须向流通股股东支付不同数额的对价,对价的兑现会降低上市公司的市盈率。